-

E-Arşiv Faturaya Geçiş Zorunluluğu

* E-Arşiv Fatura uygulamasına dahil olmayan mükelleflerce 1 Mart 2022 tarihinden itibaren vergi mükellefi olmayan nihai tüketicilere yapılan satışlarda vergiler dahil toplam tutarının 5 Bin TL’yi, vergi mükelleflerine düzenlenenler açısından ise 2022 yılı için 2.000 TL’yi aşması halinde, faturaların kağıt fatura yerine, Gelir İdaresi Başkanlığının e-Belge Portali üzerinden veya Gelir İdaresi Başkanlığı bilgi sistemleri ile entegrasyonu sağlayabilmiş olan özel entegratör kuruluşların bilgi sistemleri aracılığıyla elektronik ortamda e-Arşiv Fatura olarak düzenleme zorunluluğu getirildi.

* 22 Ocak 2022 tarihli ve 31727 sayılı Resmi Gazetede yayımlanan tebliğe ulaşmak için tıklayınız -

E-arşiv uygulaması için 3 farklı yöntem seçebilirsiniz.

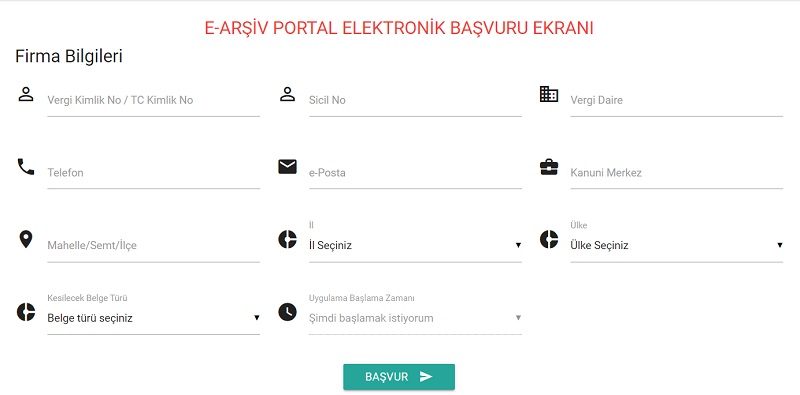

- Gib Portal

- Kendi bilgi işlem entegrasyonu

- Özel Entegratör E-arşiv gib portal başvurusu için tıklayınız -

Mali mühürünüz ya da şahıs firması iseniz e-imzanız ile e-arşiv başvurusunu yapabilirsiniz.

Başvuru işleminiz başarılı olduktan sonra, mali mühürünüz ile Gib e-arşiv portal girişi yapabilirsiniz. E-arşiv portal girişi için tıklayınız -

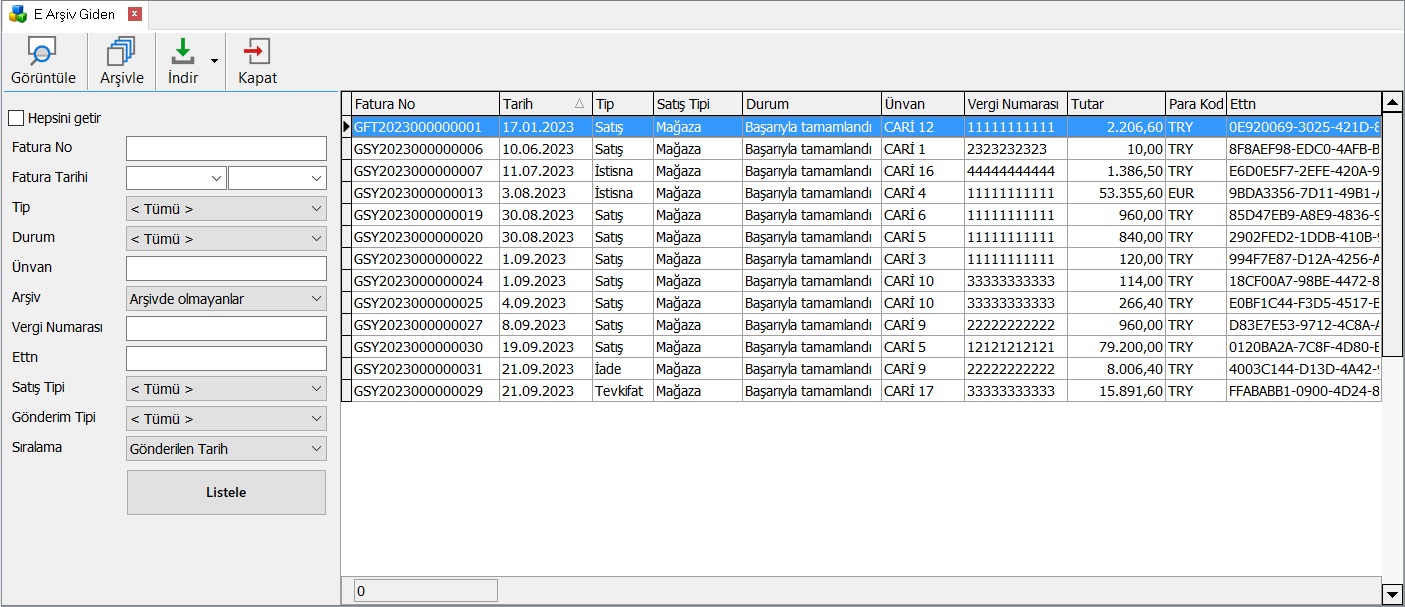

Özel entegratör ile başvuru yapanlar

E-arşiv uygulamasında özel entegrasyon yöntemi kullanacak mükelleflerin ayrıca Gib'e bir başvuru yapmalarına gerek yoktur. E-Arşiv Uygulamasını kendi bilgi işlem sistemleri üzerinden kullanmak isteyen mükellefler, belgeler ile birlikte “GİB’e posta yoluyla başvuracaklardır. Gerekli bilgi için tıklayınız

-

E-Arşiv Faturayı kimlere kesebilirsiniz ?

E-Fatura, e-Fatura sistemine dahil olmuş mükelleflere kesilir.

Bireysel müşterilere ya da mükellef olmayan kurum ve kuruluşlara kağıt fatura veya e-Arşiv faturası kesebilirsiniz. -

E-Arşiv Fatura Hakkında

* E-Arşiv faturaları, uygun koşullar dâhilinde elektronik ortamda gönderebileceği gibi kâğıt olarak da teslim edilebilmektedir.

* E-Arşiv fatura uygulaması kapsamında oluşturulan faturaların alıcısına gönderilen kopyası dışında diğer kopyası elektronik mali mühür ve zaman damgası ile imzalanarak elektronik ortamda arşive alınmaktadır.

* E-Arşiv fatura uygulaması kapsamında oluşturulan faturalar, bir sonraki ayın 1. İle 15. günü arasında oluşturulacak e-Arşiv raporu ile GİB ‘e bildirilmek zorundadır.

* E-Arşiv raporu içerisinde, faturaların başlık bilgileri ile dönem içerisinde iptal edilmiş faturalara yer verilmektedir.

* E-Arşiv fatura uygulaması kapsamında düzenlenen belgelerde, 433 nolu tebliğ ile getirilen düzenlemeler dışında başta Vergi Usul Kanunu olmak üzere, diğer vergi kanunları ve ilgili düzenlemelerde yer alan sürelere ve belirlenen usul ve esaslara uygun biçimde oluşturulması gerekmektedir.

* E-Arşiv fatura uygulamasından yararlanan mükellefler irsaliyeli fatura düzenleyemezler.

* E-Arşiv fatura uygulamasından faydalanan mükellefler, oluşturdukları ikinci nüsha elektronik belgelerini ve e-Arşiv Raporlarını birbirleriyle ilişkili şekilde, vergi kanunları ve diğer kanuni düzenlemelerin kâğıt nüshalar için öngörmüş olduğu süreler dâhilinde muhafaza ve istenildiğinde ibraz etmekle yükümlüdür.

-

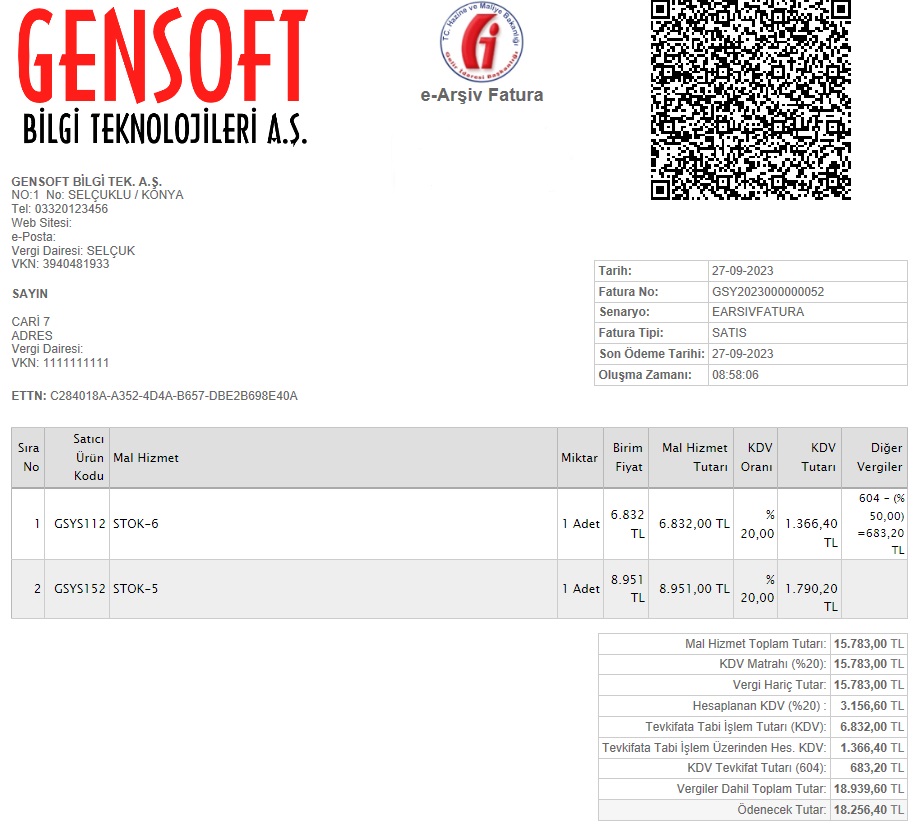

E-Arşiv Faturada Bulunması Gereken Bilgiler nedir?

* E-Arşiv faturanın düzenlenme tarihi ve belge numarası.

* E-Arşiv faturayı düzenleyenin adı/soyadı, varsa ticaret unvanı, iş adresi, bağlı olduğu vergi dairesi ve vergi kimlik numarası.

* Müşterinin adı/soyadı, ticaret unvanı, varsa vergi dairesi ve vergi kimlik numarası,adresi.

* Malın veya işin nevi, miktarı, fiyatı ve tutarı, vergi türü, oranı ve tutarı.

* Satılan malların teslim tarihi ve irsaliye numarası.

* Başkanlık sistemlerinden elektronik ortamda sorgulanması, doğrulanması ve görüntülenmesine imkân vermek üzere, Başkanlık tarafından bilgi içeriği belirlenen karekod veya barkod

(Başkanlık tarafından ebelge.gib.gov.tr adresinden yapılan duyuruda belirtilecek tarihten itibaren).

-

E-Arşiv Fatura İptali

Gider pusulası ya da iade faturası ile işlem tahsis edilebiliyor ise e-Arşiv Fatura iptali söz konusu olamaz.

Alıcı şirket ise; 7 gün içinde iptali gerçekleştirmeniz mümkündür. Alıcı da iptalini 7 gün içinde yapmalıdır. Süre aşımında alıcıya yeni bir fatura düzenleyip göndermeniz gerekir.

Alıcı son kullanıcı ise ; Faturanın alt tarafında bulunan iade bilgilerini düzenleyip, ürünle beraber iadesini tamamlar.

Bu durumlar dışında kalan durumlarda fatura iptali halinde tevsik yükümlülüğü tarafınıza ait olacaktır.

Örneğin; iptal edilen fatura çıktısı üzerine fatura alıcısının iptal konusunda bilgisi olduğuna dair alınacak yazı, imza ve kaşe alınabilir ve bu evrak kayıtlarınızda saklanabilir.